- 2022-2-19

- 医療保険

はじめに

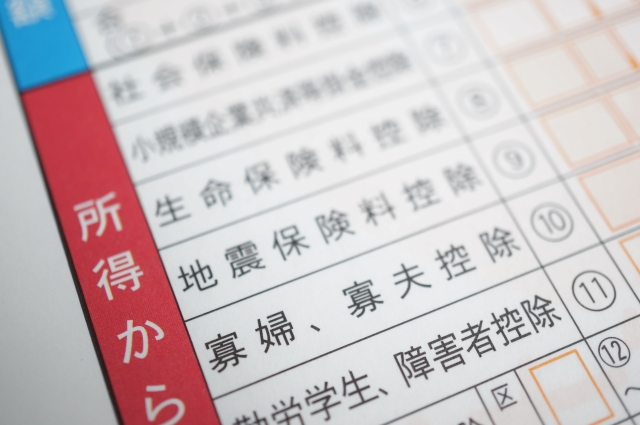

年末調整などで申請できる「生命保険料控除」の対象には、生命保険をはじめ、介護医療保険・個人年金保険が含まれます。

保険契約の締結時期で2011年12月31日以前(旧契約)と2012年1月1日以降(新契約)では、保険料控除の額が変わります。

さて、年末調整などで生命保険料控除を申請する場合、契約者の情報と共に保険金の受取人についても記入する必要があります。

そこでこの記事では、受取人がわからないときの確認方法や、受取人の対象範囲などを中心に紹介していきたいと思います。

生命保険料控除申請には受取人の記入が必要

年末調整の書類を作成する際に医療保険などに加入している場合は、生命保険料控除を受けるため、保険会社から送付される「生命保険料控除証明書」の添付と、ご自身の記入が必要です。

記入項目には、保険金などの受取人の項目があります。

もし受取人名がわからないときは、保険契約書や保険会社への問い合わせが必要となります。

ただし、生命保険料控除証明書には、その記載がありません。

受取人について

生命保険料控除申請に際しては、加入中の保険プランによって記載する受取人が異なる場合があります。

保険別の受取人例

・医療保険は、給付金受取人・高度障害保険金の受取人

・養老保険は、満期保険金受取人

・学資保険は、満期保険金の受取人(契約者が原則)

・個人年金保険金は、年金受取人

・その他の保険は、死亡保険金の受取人

となります。

また、いくつかの保険がセットされた保険プランに加入している場合は、内容ごとに複数の受取人が設定されています。

この場合は、メインである保障の保険金受取人を記載します。

例えば死亡保険がメインならば死亡保険金の受取人を、医療保障がメインならば医療保険給付金の受取人を記入します。

さらに国税庁のサイトでも、生命保険料控除に関する対象者や受取人・注意事項などを確認することができます。

生命保険料控除がお得なわけ

会社員は、給与から所得控除を差し引いたものが課税所得になります。

そして、課税所得に税率をかけることで税金が決まります。

また、この税金から直接差し引くことができる控除もあります。

その一つが生命保険料控除です。

決まった税金から直接控除されるので、その威力は大きいことになります。

節税を行うには、経費を増やして課税所得を小さくする方法と、税額控除を増やして直接税金を減額する方法があります。

生命保険料控除は、各種所得控除に該当するので、節税につながることになります。

また、冒頭でもお伝えしたとおり、生命保険料控除には旧制度・新制度が存在します。

これらはそれぞれ税率が異なるため、ご自身がどちらに該当するか、また両方に該当するのかを理解しておくことが重要です。

まとめ

今回は、確定申告で生命保険料控除の申請を行う場合の受取人についての紹介と、おまけの情報として、生命保険料控除が節税につながる理由についてもご紹介しました。

保険料の控除の仕組みをしっかりと把握して、年末調整のときにはしっかりと活用していきましょう。